Investor

Прибыльное и в тоже время перспективное дело совмещает в себе цветочный бизнес. Открыть магазин цветов с нуля означает не остаться без прибыли и подарить окружающим частичку радости.

Предложение определяется спросом, а спрос на данный товар велик, сами посудите, цветы - распространенный товар, хотя и скоропортящийся, но без них человек не может обойтись: цветы покупаются как при радостных обстоятельствах, так и при печальных.

Бизнес на продаже цветов еще на пути становления, но вас наверно мучает вопрос: выгодно ли заняться данным делом? При должном подходе, открытие цветочного бизнеса с нуля - выгодно!Далее...

Здравствуйте, сегодняшняя статья рассмотрит производство древесного угля как бизнес, расскажет о отдельных моментах: технологии, оборудование, видах, сырье. Все это поможет составить бизнес-план и узнать подробно о данной деятельности!

Древесный уголь в нашей стране имеет свои преимущества. Это не занятая ниша, этот продукт имеет много преимуществ.

Этот уголь известен тем, что это экологически чистый продукт, он безопасен для окружающей среды. Сфера применения этого продукта велика: используют в промышленности, в приготовлении пищи, применяется в строительстве, т.к. ему присущи изоляционные свойства.Далее...

Рост открывающихся ломбардов очевиден. Впрочем, удивительного в этом ничего нет – с помощью ломбарда просто и быстро получить наличные.

При этом нет надобности в поручителях, кредитной истории и т.д. А если сумму не удастся накопить, заложенную вещь можно и не забирать обратно. Вас не станут беспокоить и звонить по поводу кредита из коллекторных, судебных организаций.

Ломбард не нуждается в аренде большого помещения, огромном штате сотрудников и невероятном оборудование. Бизнес заманчив и начинающие предприниматели всерьез задумываются о подобном направление.Далее...

Рассмотрим бизнес идею, которая расскажет, как открыть автокинотеатр под открытом небом. Сегодня техника шагнула далеко вперед: развито телевидение, почти каждый дом имеет доступ к интернету, а кинотеатр и вовсе популярное место, где люди любят коротать время.

Ну а тем более, что кинотеатр развивается, посмотрите уже появилось 3d, 5d даже 7d, ну а автокинотеатр — своего рода некая «фишка», чтобы привлечь посетителей.

Основная «фишка» такого кинотеатра (думаю вы уже догадались о чем я ) — открытое пространство и то, что туда вы должны не придти и занять кресло, а приехать на своем автомобиле.Далее...

Ипотечный брокер - это лицо, которое занимается консалтингом. Под консалтингом подразумевается консультирование населения по вопросам кредита по ипотеке.

Кроме оказания информационных услуг брокер ведет поиск банка с наиболее выгодными для клиента условиями и занимается ведением переговоров с учреждением.

Основное преимущество взаимодействия со специалистом заключается в том, что он в максимально сжатые сроки подберет банк с наиболее выгодными условиями сотрудничества.

Брокер занимается урегулированием вопросов между клиентом и банком, собирает необходимые документы и ведет переговоры.Далее...

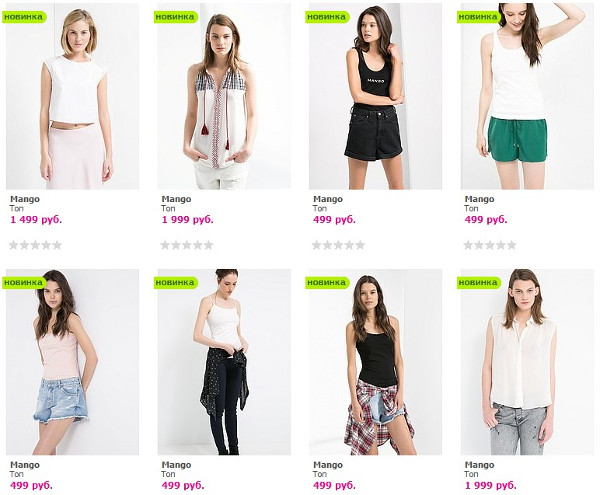

Интернет – очень удачная площадка для бизнеса, и продавать в онлайн-магазинах можно все что угодно, от автомобилей до невидимок для волос. Одежда – тот товар, который пользуется в Интернете особой популярностью.

Когда виртуальные магазины только появлялись на рынке, всех останавливала неуверенность: как же покупать одежду без примерки, не зная, что за материал, каков он наощупь, как вещь «сидит», как не посмотреть на себя в зеркало перед покупкой и т.д.

Старые, складывавшиеся годами привычки давали о себе знать. Сейчас же точка зрения мышление очень изменились, и мы при покупке спокойно опираемся на характеристики товара и отзывы.

Кроме того, возможность купить вещь из другой точки мира, не выходя из дома, добавляет покупке особой прелести.Далее...

Что следует понимать под аэрографией авто? Это новаторский внешний тюнинг автотранспорта. Что дает аэрография владельцам автомобилям?

Во-первых, они получают транспортное средство с уникальным экстерьером. Во-вторых, неповторимые машины не представляют интерес для угонщиков, так как они сразу же бросаются в глаза.Далее...

Даже в небольших городах в наше время существует бессчётное количество служб, предоставляющих услуги такси, так что занять свою нишу в этой сфере будет затруднительно, ведь у большинства из них уже сформирована база постоянной клиентуры, которая регулярно обращается к ним за услугами.

Но пробиться всё-таки вполне возможно. Сперва нужно определить концепцию, в рамках которой вы планируете предлагать свои услуги по перевозке людей из одного пункта в другой.

К примеру, вы можете зарегистрировать свой личный автомобиль, получив одобрение на перевозку, и организовать свой собственный бизнес. Так поступают многие частные предприниматели.Далее...

Почти в каждой семье живет домашнее животное, в иных – и по несколько. Маленькие питомцы живут в квартирах как полноценные члены семьи, их кормят, ухаживают за ними, любят всем сердцем и, соответственно, тратят на них деньги.

Именно поэтому реально построить свой бизнес на товарах для животных, при грамотном подходе он вряд ли будет убыточным.Далее...

Создавая любое дело, всегда необходимо предварительно ответить на несколько вопросов, попытаться просчитать ситуацию. Важно понять, насколько полна ниша, которую хочется занять, велика ли конкуренция, действительно ли востребован товар или услуга.

Необходимо изучить процесс производства товара, его разновидности, отличительные черты. Знание истории развития объекта поможет в дальнейшем избежать ошибок, возникших у других предпринимателей.

Открывая ИП или ООО, заранее требуется предусмотреть документы, регламентирующие деятельность, решить вопросы с пожарной безопасностью, получить разрешение от СЭС. Открытие пивного магазина подчинено всем подобным правилам.Далее...